今日热点京东哪个店铺可以套白条,教你如果找到白条套线商家优选

在《人口,人口,人口!4.53万亿保险业逻辑变了?》中,笔者对行业目前面临的困局进行了梳理,特别是人口红利这个曾经的行业“黄金十年”的逻辑似乎正在证伪(特别是这话还出自行业大佬马明哲之口)。

然而,虽然被称为行业标杆,平安在投资端的很多操作却让人迷惑和诟病,富通、汇丰、华夏幸福,标志性的大雷都有平安的影子。而中国这么多年来引领全球的互联网科技企业和以茅台为代表的核心资产中,则很难看到平安的影子。当然,这些都只是占比不高的权益投资的一些问题,放在以债券投资为主的平安投资体系中,微不足道。可是,在“人口危机”带来的长期利率下行的趋势中,利差将持续缩减,在权益投资中的糟糕表现,未来将是噩梦,也正被当前市场无限放大。

同时,叠加负债端监管加严、疫情影响、经济高增长不再、政府主导的社保体系深度介入基础保险领域、互联网冲击以及其他理财方式的冲击,负债端的持续萎靡不振,行业面临资产与负债双杀。

似乎平安已经在劫难逃。富有危机感的平安在本次行业的改革中也走在前列,但平安究竟在改革什么?能否从这个基础逻辑面临变局的大趋势中走出来?

负债端:优化代理人团队

实际上,在港交所上市的优秀险企友邦保险早在2010年就对代理人渠道进行了大刀阔斧的改革,推行“最优代理人”策略。期间主动缩减代理人规模,2010年至2013年人力最大降幅达36.7%。改革初期,友邦也出现了改革的阵痛,代理人规模收缩后,保费收入明显承压,增速下降,到2012年才逐步走上正轨。

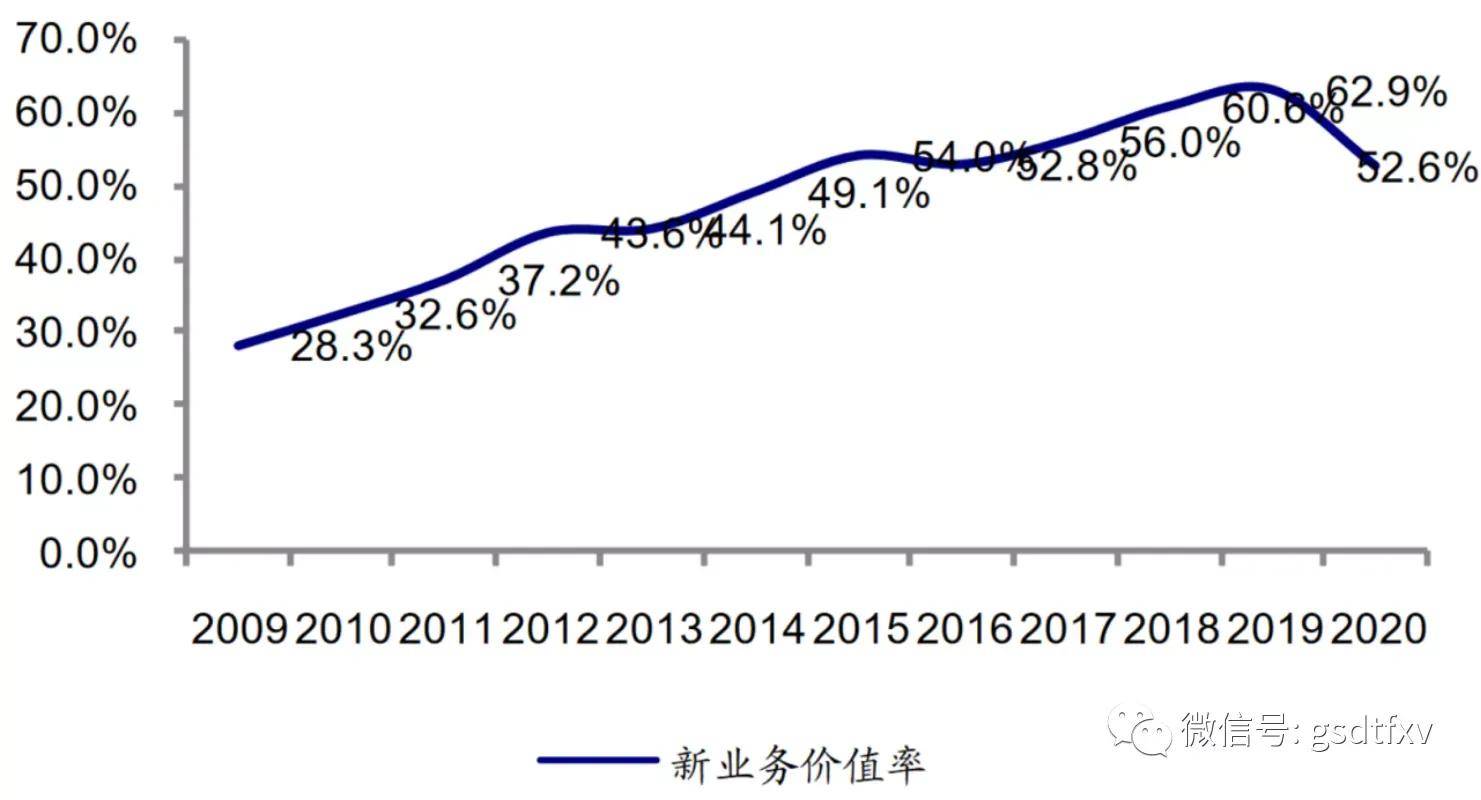

这些代价是值得的,改革后友邦不仅保费端渐拾升势,新业务价值率更是持续攀升,从30%出头,一直拉升到2019年的62.9%,即使2020年也有高达52.6%。而国内险企同期30%多的新业务价值率,可谓天差地别。这也是为何常年对内地业务采用9.75%折现率的友邦,在2020和2021年行业困局的环境下,依旧能够能够长期获得2倍PEV的原因。(见图一)

图一:2009年以来友邦保险新业务价值率

资料来源:公司历年年报,海通证券

中国平安当前在负债端做的,也是大同小异的操作。当前寿险改革负责人陈心颖在2021半年业绩会上表示:“我们去年初就提出来寿险代理人模式是需要彻底改革的,这种大进大出的模式是不可持续的,也验证了上半年可以看到整个行业代理人规模都是在缩减的,下降20%,大家也都意识到这个改革是刻不容缓。”

然而,这是行业必经的路径,是保险行业发展成熟的国家已经给出的经验。与国内险企相比,平安的改革确实走在前列,但仅仅2年的领先优势是否具备壁垒呢?太保的改革也不滞后,新华与人寿又是否会迎头赶上?

做中国的联合健康?

未来,单纯的保费收入增长一定会陷入困局,固定收益资产(债券)的配置价值将大大缩水,单纯做代理人团队的提质增效显然不足以应对“人口红利”逻辑改变带来行业大变局。要看清楚在这儿之外平安的战略方向,才能知道中国平安究竟在改革什么。

很多投资者根据平安的布局,推演出平安是准备做中国的联合健康,还有板有眼。

联合健康是美国健康险龙头:2015-2019年平均ROE为22.19%,平均PB为4.11倍,在美国健康险公司中最高。成功来自于从保险出发对于健康产业链的完全打通。联合健康的业务主要由两大业务平台经营,其中UnitedHealthcare主要经营健康险业务,并向健康管理业务导流,Optum负责经营健康管理业务。联合健康构建了一个健康管理闭环,从购买健康险开始,用户的整个保健、诊疗、康复以及相关的资金和信息流动全部在联合健康的体系内完成。

中国平安近年的布局颇有联合健康的意味,而且平安也有强烈的意图将健康医疗生态打造成公司新的价值增长引擎。

2017年,平安在传统寿险业务如日中天时开始转向。在2017年年报,中国平安首次将“以科技引领业务变革”写入年报中的“经营情况讨论及分析”,仅次于“客户经营分析”。按照当年的年报给的说法:

平安确立“金融+科技”双驱动战略,以人工智能、区块链、云、大数据和安全五大核心技术为基础,深度聚焦金融科技与医疗科技两大领域;对内提升效率、降低成本、改善体验、强化风险,搭建生态圈与平台,不断提升传统金融业务的竞争力,对外通过输出创新科技与服务,促进科技成果转化为价值,致力成为世界领先的金融科技公司。

彼时,平安主要关注以科技赋能传统业务,达到传统业务的降本增效的目的。2018年年报中,平安在“金融+科技”之外,再次提出“金融+生态”,强化人工智能、区块链、云三大核心技术领域研究,全面支撑“金融服务、医疗健康、汽车服务、房产服务、智慧城市”五大生态圈建设。平安对内深挖业务场景,助力降本增效,加强风险管控,打造优质产品和极致服务体验;对外输出创新产品及服务,提升科技成果转化效率,促进行业整体科技水平提升。

意图无非是以平安庞大的客户群体为依托,打通以大金融为核心,其余关联业务辅助的生态圈。其在不同领域的布局的企业如陆金所控股、金融壹账通、平安好医生、平安医保科技和汽车之家等金融科技和医疗科技平台逐渐成型,并逐步实现对外输出服务。

然而,陆金所归类到科技板块实在是勉强,营收和净利润在科技板块占比太高;汽车之家是收购而来,近年的经营并没有多大的惊艳,汽车服务也根本没有生态的意思;平安好医生与金融壹账通,对于集团的依赖太高,虽然未来依旧有增长看点,但依赖集团的成长天花板也是肉眼可见。房产服务和智慧城市,4年时间并未有足够惊艳的带来增量的表现,房地产甚至成为次波杀估值的最大负面因素。考虑到金融服务是平安的老本行,所以未来这5个生态中,能够走出来的,可能仅有医疗健康生态,而平安医保科技与平安好医生在这个生态中还能占据一席之地。

所以,就笔者的观感,这些布局实际上并没有对平安形成本质上的改变。甚至好些研究机构非公开不留情面地评价:“这些东西都是垃圾。”笔者不至于这么判断,但确实是离优秀级别还远得很,虽然和同业相比其实已经非常优秀(特别是对内的提质增效可能更领先)。平安在科技领域的布局野心太大,涉及的范围太广,但可惜的是没有这样的基因,毕竟和华为、腾讯、阿里不是一个类型的公司。平安需要的是更加聚焦,做自己擅长的事情。

医疗健康(养老):价值增长新引擎?

2021年半年报,平安在“经营情况讨论及分析”中加入了一项全新内容——以健康医疗打造价值增长新引擎。和2017年年报颇为相似,但不同的是,这一次比2017年年报更加具体和聚焦,更像是2017年年报中探索的几个方向的唯一落地。

“平安为此其实已经酝酿了2到3年的时间,来实施此次改革,经过26年的发展,面对新的市场环境,平安需要一个新的方法”。这是2020年2月马明哲在2019年报业绩发布会上的发言。此言不虚,只是这棋下得太大了,普通投资者怕是看不懂。

而此前一直吹嘘平安准备做中国的联合健康的投资人,终于可以欢呼一下了。毕竟,联合健康以美国3亿多人的基础,做到了约2.4万亿人民币的市值,中国平安往这个方向走(当前8800亿出头),超过14亿人口为判断,投资者开始调侃:24万亿不是梦?

本文系作者授权本站发表,未经许可,不得转载。